КТО ТАКИЕ САМОЗАНЯТЫЕ ГРАЖДАНЕ РОССИИ И КАК ИМИ СТАТЬ

Самозанятые граждане – это люди, которые научились получать прибыль от того, что они умеют делать. Это может быть изготовление какой-то продукции или предоставление услуг, исполнение определенных работ. Главная отличительная черта такой деятельности – отсутствие наемных работников. Проще говоря, фрилансеры зарабатывают исключительно своими силами, без участия других людей.

Самозанятость и ее особенности

Самозанятые люди относятся к особой категории. В нее входят граждане, ведущие предпринимательскую деятельность без оформления статуса ИП. Это физические лица, оказывающие услуги организациям или другим физлицам. Они не платят налоги и не зафиксированы в качестве безработных, т. е. фактически работают нелегально.

Федеральные власти уже не первый год пытаются определить, кого считать самозанятыми гражданами. В соответствии с последним законом, этот термин относится к:

- Официально нетрудоустроенным людям, не являющимся индивидуальными предпринимателями.

- Лицам, ведущим выбранную деятельность самостоятельно.

- Гражданам, получающим прибыль за товары или работы, которыми они занимаются.

- Людям, не участвующим в финансировании социальной сферы путем уплаты налогов.

Такая ситуация не может устраивать государство. Именно поэтому в течение нескольких последних лет идут постоянные дискуссии по поводу статуса самозанятых граждан, системы налогообложения для их работы и возможности легализовать действия фрилансеров.

Ранее в законодательстве не было официального пояснения, кто является самозанятым гражданином. Под это понятие подходили нотариусы и адвокаты, ИП и некоторые другие категории. Со временем количество этих людей росло, но возможности легализоваться у них не было.

Почему фрилансерам невыгодно оформлять ИП

Единственным вариантом долгое время было оформление ИП, однако, здесь есть масса нюансов, не слишком выгодных для самозанятого населения. Основные причины нежелания фрилансеров регистрироваться в таком качестве заключались в:

- Необходимости внесения страховых выплат даже за периоды отсутствия реальной деятельности.

- Риск потерять собственное имущество – при наличии долгов выплаты осуществляются за счет имущества предпринимателя.

- Наличие ограничений по видам деятельности – заниматься можно только тем, что указано в НК.

- Невозможность продажи бизнеса или его раздела с партнерами.

Помимо этого, для ИП существуют определенные нюансы при заключении договоров с юрлицами. Для многих размеры налоговых выплат представляются слишком высокими.

Патентная система

Многие россияне работают и получают доходы, но не стремятся зарегистрироваться и вывести свои доходы из тени. Первым значительным шагом к легализации самозанятых в России стало внедрение патентов. Предполагалось, что нововведение позволит:

- Скорректировать формат налогообложения и внесения средств на страхование с учетом особенностей деятельности самозанятых граждан.

- Стимулировать официальное оформление фрилансеров с постановкой на учет в налоговых органах.

- Создать упрощенную систему учета самозанятых граждан на период действия патента.

- Сформировать прозрачную систему внесения платежей с выручки.

- Обезопасить самозанятых лиц от привлечения к ответственности за незаконное ведение предпринимательской деятельности.

При введении патентов предусматривались послабления по уплате самозанятыми НДФЛ и некоторые другие скидки.

Спецрежим для самозанятых в виде работы по патенту имеет схожие черты и различия с УСН:

- В обоих случаях регистрационный занимает до 5 дней.

- Перечень форм деятельности самозанятых граждан включает порядка 60 позиций, по УСН нет таких серьезных лимитов.

- Патент дает возможность работать исключительно в регионе, где его выдали. При УСН можно работать в любом уголке страны.

- Цена патента определяется местными властями с учетом потенциального дохода самозанятых.

- УСН предусматривает налоговые ставки в 6% от доходов и 15% – от доходов за вычетом расходов. При отсутствии заработка налог не выплачивается.

- По патенту предприниматель обязан заплатить налог, независимо от полученного дохода.

Страховые взносы вносят и ИП, и самозанятые граждане. Для последних выплата зависит от периода действия патента. Зачесть страховые взносы в налоговые платежи по патенту нельзя, а на УСН есть такое право.

При необходимости систему налогообложения можно сменить, но переплату вернуть уже не получится. Имеется возможность работы ИП как самозанятого лица, поскольку патент разрешается совмещать с УСН. В такой ситуации необходимо тщательно просчитать, какие виды деятельности самозанятых граждан выгоднее отнести к каждой из систем.

Патенты выдают на период от месяца до года, на каждый вид деятельности отдельно. Лимитов по количеству патентов нет, но оплату придется внести за каждый из них.

Различия между самозанятыми и ИП

Самозанятые граждане отличаются от ИП по нескольким критериям:

- Процедура регистрации в налоговой инспекции для фрилансеров значительно проще, чем для ИП, и документов требуется меньше.

- Категория самозанятых граждан избавлена от составления налоговой отчетности, а ИП приходится составлять ее и подавать налоговикам.

- У ИП есть возможность определить для себя подходящую систему налогообложения.

- Самозанятое лицо уплачивает страховые взносы в размере 1,25%, предприниматель делает такие отчисления, даже если не имеет заработка.

- Фрилансерам запрещено нанимать сотрудников, на предпринимателей такой запрет не распространяется.

Существуют лимиты на доход самозанятых, а для ИП никаких ограничений в этом плане нет.

Виды деятельности и льготы

Но на этом действия властей в части легализации самозанятых граждан не прекратилась. На 2017 – 2018 годы был введен режим, предусматривающий определенные льготы для самозанятых – освобождение от налоговых и других взносов на 2-хлетний период. Это касалось людей, которые без посторонней помощи занимаются:

- Присмотром за детьми.

- Уходом за пожилыми или больными людьми.

- Репетиторством.

- Помощью в ведении домашнего хозяйства.

- Проведением уборки в жилых помещениях.

В перечне видов деятельности для самозанятых упомянуты и другие виды услуг или работ. Все они должны выполняться для домашних или личных нужд клиентов, а сама деятельность должна быть включена в раздел Налогового кодекса, регулирующий льготное налогообложение. Плательщик обязан уведомить ФНС о начале работы на этих условиях.

Чтобы определить, кто считается самозанятым, был составлен перечень видов деятельности, которыми можно заниматься фрилансерам. В 2018 году список включал указанные ранее направления, а региональные власти дополняли его услугами по:

- Видео- или фотосъемке.

- Ремонту бытовых и электроприборов, техники, оборудования, инвентаря для дома и сада.

- Парикмахерскому обслуживанию.

- Выполнению отделочных и строительных работ в зданиях.

- Починке одежды.

- Выпасу скота.

Уточнить перечень видов деятельности для нужного региона можно у налоговиков. В него могут входить частные водители и дизайнеры, переводчики и копирайтеры, программисты и мастера по маникюру.

Все эти профессии просты с технологической точки зрения. Отследить их непросто. Поскольку услуги часто предоставляются через интернет, а выполнение работ имеет выездной характер.

Новым законопроектом четкий список самозанятых профессий не предусмотрен. Из этого следует, что самозанятые граждане в 2020 году вправе оказывать услуги и выполнять любые работы, если это не противоречит законодательству.

Но есть и такие формы деятельности, которые закрыты для самозанятых в РФ. Это относится к:

- Торговле подакцизными или нуждающимися в специальной маркировке товарами.

- Перепродажи продукции или имущественных прав.

- Добычи полезных ископаемых, их реализации.

- Заключению трудовых соглашений с сотрудниками.

- Ведению предпринимательской деятельности в интересах других лиц.

Нововведения в законодательстве

Для лиц, попадающих под определение самозанятых граждан, с этого года произошли некоторые изменения. В России был принят закон, регулирующий эту сферу и устанавливающие определенные правила ее функционирования. Суть документа заключается в:

- Присвоении статуса самозанятого, ставшему на налоговый учет.

- Введении налоговых каникул.

- Установлении специального налога на доход самозанятых.

- Предоставлении налогового вычета.

- Определении штрафных санкций.

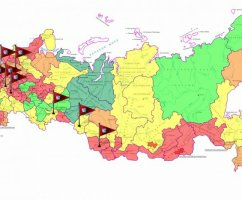

Все эти новшества предполагается пока реализовать не по всей стране, а только в избранных регионах. Это касается Москвы и области, Татарстана, Калужской области. Предполагается, что эксперимент оправдает ожидания, и тогда аналогичные условия будут действовать и в других частях РФ.

Новым законом определено, кто может быть самозанятым в 2020 году. Для этого нужно соответствовать ряду критериев:

- Перешагнуть 16-летний рубеж.

- Иметь российское гражданство.

- Не регистрировать ИП или юрлицо.

- Отчитаться налоговикам о начале работы, отправив соответствующее уведомление.

- Не нанимать сотрудников.

- Иметь прибыль, не превышающую 2,4 миллиона рублей.

Самозанятым людям разрешается на законных основаниях вести выбранную деятельность с целью регулярного получения прибыли на свой риск и своими силами.

Новый налоговый режим

Понятие самозанятый гражданин подразумевает не только легальную работу, но и уплату налогов. Ставка для фрилансеров, обслуживающих частных лиц, составит 4% дохода. Заработок самозанятых работников, сотрудничающих с организациями, облагается налогом в 6%. Эти люди будут также делать отчисления в ФОМС.

А вот взносы в Пенсионный фонд самозанятых платить не заставят. Делать такие отчисления разрешается добровольно. В РФ действует система, предполагающая накопление пенсионных взносов, от которых зависит размер выплат пенсионерам. Фрилансеры, которые думают о своем будущем и пытаются достойно его обеспечить, лучше начать выплачивать средства в ПФ уже сейчас. Это позволит накопить достаточное количество баллов. Альтернативные возможности – пользование системой индивидуального пенсионного капитала или вложение средств в негосударственные ПФ.

Льготы и штрафы

Меры, принимаемые российскими властями для вывода самозанятых из тени, традиционно состоят из «кнута и пряника». К первому понятию относятся штрафные санкции для незарегистрированных фрилансеров или самозанятых, нарушающих законодательные нормы. «Пряников» сразу несколько: налоговые вычеты и каникулы, отсутствие необходимости в ККТ и специальное приложение под названием «Мой налог», существенно упрощающий финансовую сторону работы.

С 1 января 2019 года самозанятые могут столкнуться со штрафами. Это касается фрилансеров, не зарегистрировавшихся официально, если их деятельность попадает под положения нового закона. В случае первого выявления нелегальной работы будет назначен штраф в 20% от выявленной прибыли, но не меньше 1000 рублей. Если такое нарушение будет обнаружено повторно, штраф уже составит полную величину дохода, но не меньше 5000 рублей.

Однако в ФНС уже заявили, что первый год действия нововведений станет адаптационным периодом для самозанятой категории. Это значит, что штрафные санкции пока применять не планируется.

Так называемые «налоговые каникулы» должны стать одним из стимулов для легализации самозанятых. Суть программы заключается в отсутствии обязанности фрилансеров уплачивать налог с доходов и делать страховые отчисления. Первоначально льгота была рассчитана на 2017 – 2018 годы, но впоследствии было принято решение продлить ее еще и на весь 2020 год.

Новый спецрежим предоставляет фрилансерам право на налоговый вычет в сумме 10 000 рублей. На эту сумму каждый самозанятый сможет сокращать налоговые выплаты, пока не исчерпает ее. Налог на прибыль, полученную от физлиц, на протяжении этого периода будет составлять 3% вместо 4%, а на доход от организаций – 4% вместо 6%. После снятия с учета и повторной регистрации можно рассчитывать только на остаток вычета.

Работа приложения для самозанятых

ФНС России специально разработало приложение «Мой налог». Программа устанавливается на любое устройство, имеющее стабильную связь с интернетом. Она представляет собой альтернативу ККТ, обладающую неплохим функционалом.

«Мой налог» позволяет:

- Взаимодействовать с налоговиками в электронном формате, без посещения инспекции.

- Проходить регистрацию в качестве самозанятого.

- Формировать чековую документацию и направлять ее клиентам несколькими способами.

- Вести различные расчеты.

- Выплачивать налоги.

Через ПО можно подавать заявку и получить статус самозанятого гражданина, т. е. уведомлять налоговиков о начале соответствующей деятельности. При продаже товара или оказании услуги в приложении следует сформировать чек, который можно распечатывать для выдачи клиенту либо передавать в электронном формате.

На основании сумм, фигурирующих в чеке, «Мой налог» будет подсчитывать сумму дохода за месяц и передавать эти сведения налоговикам. Затем пользователь приложения получит сообщение из инспекции с указанием размера налога, подлежащего выплате.

Оплатить налоги тоже можно через приложение. Для этого у самозанятого должна быть банковская карточка, привязанная к данному ПО. Использовать можно любой пластик, в оформлении специальной карты нет необходимости.

Как стать самозанятым

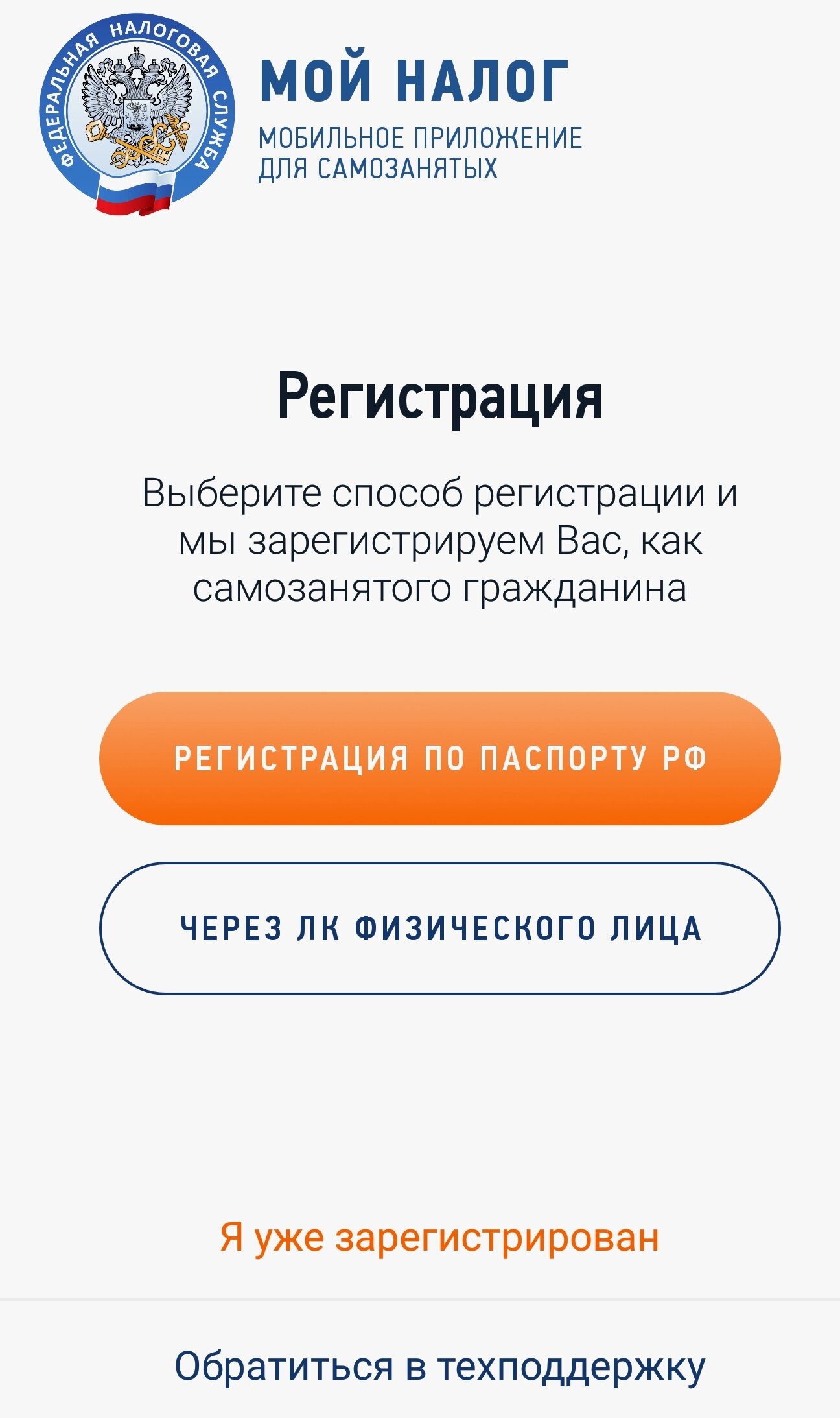

Для использования приложения необходимо:

- Скачать программу (ссылки можно найти на интернет-ресурсе ФНС).

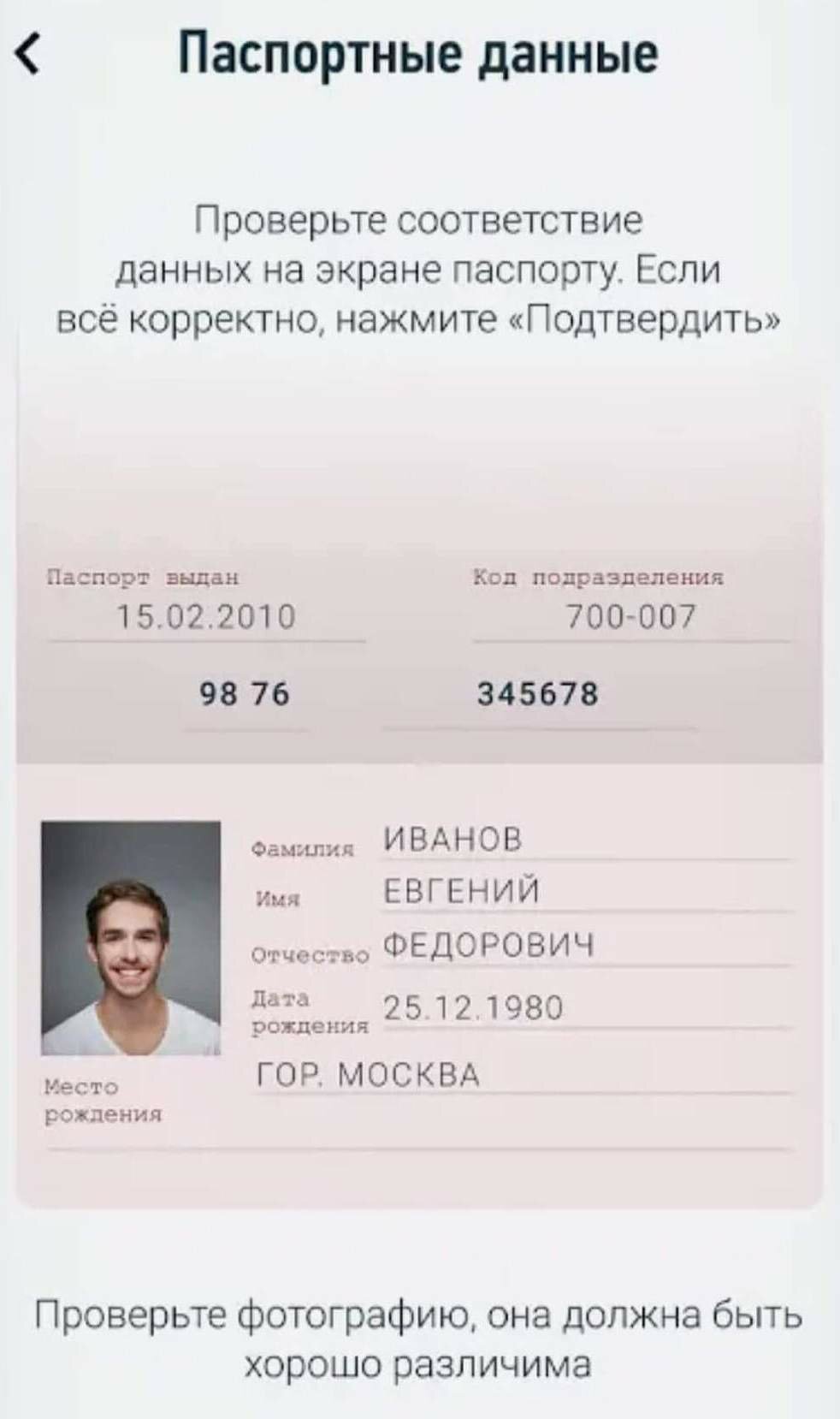

- Выбрать формат регистрации – через кабинет налогоплательщика либо по паспортным данным. В первом случае нужно указать ИНН, во втором придется сфотографировать разворот документа, подтверждающего личность.

- Ввести телефонный номер, на который поступит подтверждение.

- Выбрать регион из четырех предложенных (по месту ведения деятельности, а не проживания).

- Подтвердить регистрацию.

Во время прохождения регистрации следует учесть некоторые нюансы. В сети уже появились приложения-подделки, поэтому регистрироваться следует только через ссылки от ФНС. Указывать нужно только реальный телефон, иначе код подтверждения не будет получен и регистрация не состоится. Из регионов можно выбрать лишь один.

При регистрации по паспорту приложение само сканирует документацию и заполняет необходимые формы. Достаточно навести камеру на разворот с фото. Если в заявке на регистрацию появляются надписи оранжевого цвета, их можно поправить вручную.

Второй вариант регистрации подойдет обладателям личного кабинета налогоплательщика. Здесь нельзя зарегистрироваться по паспорту, обязательно нужен ИНН. Такой вариант подойдет обладателям кнопочного телефона и людям, желающим действовать через стационарную компьютерную технику.

Проходить регистрацию можно через приложение, а чеки отправлять с сайта либо наоборот. Информация о заработках фрилансера доступна в обоих случаях.

При формировании чека указывается наименование проданного товара или оказанной услуги. При внесении в чековую документацию ошибочных данных или необходимости возврата средств клиенту можно воспользоваться соответствующими опциями.

Прежде чем стать официально зарегистрированным фрилансером, следует уяснить, что значит самозанятый гражданин. К таким людям предъявляются определенные требования, главное из которых – регистрация в налоговых органах. Определена также сумма дохода для самозанятых, которая не может превышать 2,4 миллиона рублей. К преимуществам легализации фрилансеров относится возможность работать легально, размещая рекламу и не опасаясь преследования налоговиков с последующими штрафами.